Entenda os riscos e vantagens desse tipo de investimento. SPOILER: não é indicado para todo tipo de perfil

Você já ouviu falar em investimento em precatório? Provavelmente não. Mas se te dissessem que investir nesse ativo de nome complicado poderia te oferecer um retorno de até 30% ao ano, ou quatro vezes mais do que o rendimento do Tesouro Selic, possivelmente você se interessaria.

Este foi o resultado de um estudo realizado pelo planejador financeiro CFP Valter Police, executivo do Grupo Droom, especializado na negociação de precatórios. Police estimou um rendimento médio de 9% ao ano para um ativo de renda fixa como Tesouro Selic e comparou com os retornos atuais prometidos pelos investimentos em títulos precatórios. Que, segundo o executivo, são da casa de 20% a 30% ao ano.

Para fins de cálculo, Police considerou um investimento inicial de R$ 10 mil:

Renda fixa x precatório: quanto rendem R$ 10 mil?

| Prazo do investimento | Retorno bruto (9% a.a.) | Retorno líquido* (9% a.a.) | Retorno bruto (20% a.a.) | Retorno líquido* (20% a.a.) | Retorno bruto (30% a.a.) | Retorno líquido* (30% a.a.) |

| 1 ano | R$ 10.900 | R$ 10.743 | R$ 12.000 | R$ 11.700 | R$ 13.000 | R$ 12.550 |

| 5 anos | R$ 15.386 | R$14.578 | R$ 24.883 | R$ 22.651 | R$ 37.129 | R$ 33.060 |

| 10 anos | R$ 23.674 | R$ 21.623 | R$ 61.917 | R$ 54.130 | R$ 137.858 | R$ 118.680 |

Como se vê na tabela, uma aplicação de R$ 10 mil em renda fixa tradicional, como o Tesouro Selic ou CDB, por exemplo, ao final de dez anos, totalizaria R$ 21.623 (líquidos, já descontado o Imposto de Renda), considerando uma rentabilidade média estimada de 9% ao ano.

Mas quem investisse os mesmos R$ 10 mil em precatórios, após 10 anos poderia desembolsar R$ 54.130 líquidos (com remuneração de 20% a.a.). Ou R$ 118.680 líquidos, considerando um retorno de 30% ao ano.

Ou seja, no primeiro caso, o investidor teria o dobro do retorno obtido em uma aplicação em renda fixa, enquanto na segunda comparação essa diferença seria ainda maior: mais de quatro vezes.

Mas como um bom investidor deve conhecer aquilo em que está colocando seu dinheiro, conversamos com o próprio autor do estudo e também com o planejador financeiro CFP Carlos Castro, sócio da plataforma de planejamento financeiro SuperRico e membro do conselho de Ética da Planejar, para esclarecerem as dúvidas de como funciona o investimento em precatórios.

Tire suas dúvidas e veja se o investimento é para você:

O que são precatórios?

Precatórios são títulos que reconhecem publicamente a existência de uma dívida judicial do poder público (municipal, estadual e federal) junto a uma pessoa física ou jurídica. Esse título surge de uma ação definitiva, ou seja, o ente federativo fica obrigado a pagar essa dívida sem possibilidade de qualquer recurso na Justiça.

Os precatórios podem ser alimentares ou comuns:

- Precatórios alimentares: estes têm como objetivo sustentar uma pessoa ou sua família. Assim, ele passa na frente na fila de pagamentos, em caráter emergencial. Dessa categoria, fazem parte os benefícios previdenciários em atraso, as pensões por morte ou invalidez e outras situações urgentes em que o indivíduo teve a sua fonte de renda prejudicada, ou seja, sua forma de alimento ou sustento.

- Precatórios comuns: trata-se de restituição de um tributo, indenização por um dano ou descumprimento de um contrato de fornecimento, desapropriação de um imóvel, dentre outras opções.

Quem tem direito a receber precatórios?

Qualquer pessoa, empresa ou entidade que tenha ganhado em definitivo uma ação contra o governo federal, estadual ou municipal na Justiça. Como exemplos dessas ações, podemos citar, entre outras:

- Imóveis desapropriados para a construção de obras públicas;

- Contribuinte que pagou mais impostos do que deveria;

- Aposentado que pede pagamentos retroativos por tempo trabalhado e não computado no cálculo da aposentadoria;

- Servidor público que tem direito a reajuste salarial.

Para qual perfil de investidor é recomendado investir em precatórios?

No mercado financeiro, os precatórios são considerados investimentos de rentabilidade híbrida. Isso quer dizer que, uma parte da rentabilidade é prefixada enquanto outra acompanha um indicador, como o IPCA.

Valter Police explica que enquanto os precatórios não são pagos, eles têm seu valor corrigido pela taxa Selic. Ou seja, enquanto o credor do título não recebe, o valor está sendo corrigido. Desse modo, quanto mais a União, Estado ou município demora a pagar, mais dinheiro terá de desembolsar.

Mas nem tudo são flores neste investimento. Segundo Carlos Castro, da SuperRico, precatórios são considerados investimentos alternativos. Esta é a mesma categoria em que entram, por exemplo, as criptomoedas.

Por isso, Castro recomenda que esse tipo de investimento só entre na carteira de investidores com perfil de moderado a agressivo, em diferentes quantidades de exposição.

“Não indico o investimento em precatórios para o investidor de perfil conservador, que não quer (ou não pode) correr muito risco com sua carteira”, explica.

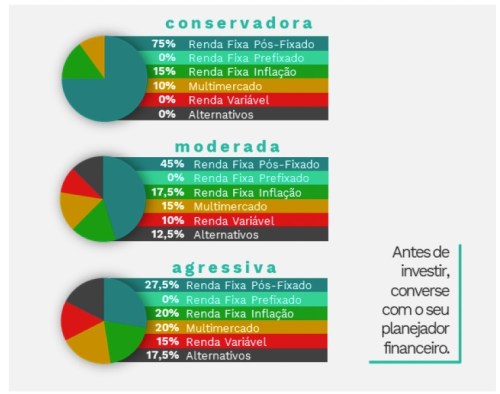

Distribuição de investimentos por perfil de investidor

A imagem abaixo mostra a sugestão de carteira de investimentos recomendada pela SuperRico para cada perfil de investidor: conservador, moderado e agressivo.

No caso do perfil conservador, a exposição a investimentos alternativos, categoria em que se enquadram os precatórios, é 0%. Para o perfil moderado, a exposição máxima é de 12,5% do total de investimentos. Já os investidores de perfil agressivo poderiam investir até 17,5% nessa categoria.

Fonte: Carlos Castro/SuperRico

Quais as vantagens de investir em precatório?

Em resumo, as vantagens são:

- Rentabilidade atraente: como se viu no estudo, os precatórios podem oferecer rentabilidades bem superiores à renda fixa;

- Diversificação de investimentos: por não não terem muita correlação entre o mercado de ações e outros ativos, podem ser uma fonte de diversificação dos investimentos;

- Segurança jurídica: devem ser pagos sem possibilidade de recurso, justamente por serem títulos de dívida pública reconhecidos na Justiça. Dessa forma, oferecem segurança aos investidores;

- Proteção contra inflação: Muitos precatórios apresentam cláusulas de atualização monetária que visam compensar o impacto da inflação sobre o valor do crédito. Essa atualização pode ter como base os índices de inflação ou outros indicadores econômicos, como a taxa Selic.

Quais os riscos de investir em precatório?

Todo investimento tem risco, por menor que seja ele. Ou seja, não existe investimento sem risco. Atualmente, o investimento considerado o mais seguro no Brasil é o Tesouro Selic. Mas apesar de o título precatório ser uma dívida líquida e certa do ente federativo, que deve pagá-la sem que haja possibilidade de qualquer recurso na Justiça, muitas vezes o problema está em “quando” essa dívida será paga. Esse é o principal risco deste tipo de investimento: a incerteza da liquidez.

Por isso, Castro diz que não é recomendado o investimento para o investidor conservador, que precisa contar com o dinheiro. E por isso que o investimento deve fazer parte apenas de investidores que aceitam correr mais risco, e ainda assim com exposições menores na carteira.

Em resumo, os riscos do investimento em precatório são:

- Falta de liquidez: como os títulos podem demorar anos para serem pagos, este tipo de investimento pode acabar se tornando de muito longo prazo;

- Mercado secundário complicado: se o investidor precisa do dinheiro, poderá ter de vender com deságio, por um valor abaixo do que poderia receber. Dessa forma, quem investe tanto pode lucrar com a diferença entre o valor de compra e o valor total do precatório, como também perder dinheiro se precisar vender rapidamente, com deságio para encontrar um comprador.

Como investir em precatórios

Ficou interessado e quer saber como investir em precatórios? O mais recomendado é procurar gestoras e casa de investimento que negociem esse tipo de ativo.

Algumas dessas gestoras trabalham com a opção de tokenização do ativo, que permite que os investidores façam aportes menores nos precatórios. Assim, quando os pagamentos acontecerem, quem fez a compra dos tokens obtém a parte proporcional dos ganhos.

Segundo Police, da Droom, essa tokenização poderia fazer com que o investimento seja da ordem de R$ 1.000, por exemplo, tornando os valores bem mais acessíveis.

Outra maneira é negociar diretamente a compra do título precatório. Essa etapa requer inclusive a formalização da operação em cartório e envolve valores bem mais elevados. Mais uma vez, Police dá o exemplo: “Nesse caso, os valores podem ultrapassar a casa dos R$ 100 mil”.

Mas caso o investidor precise se desfazer do investimento, terá de procurar um interessado na compra deste título para obter o dinheiro investido de volta.

*Com informações do Bora Investir, da B3

Nenhum comentário:

Postar um comentário